Преди една година швейцарската банка Credit Suisse се оказа на ръба на фалита и предизвика опасения на пазарите, които доведоха до срив на акциите на европейските банки и до повишаване на цената на застраховката срещу фалит, припомня Reuters.

Още: Великденска добавка за пенсионери в Кипър: Десет пъти по-висока от България

Още: БНБ съобщи колко достигна външният дълг на България

Инвеститорите бяха притеснени за стабилността на кредиторите на фона на сътресенията сред регионалните банки в САЩ.

Организираното от държавата спасяване на Credit Suisse от конкурента UBS възстанови спокойствието. Оттогава насам европейските банки записаха забележително, макар и донякъде крехко, възстановяване, като отчитат рекордни печалби и се радват на двуцифрен ръст на цената на акциите си.

ОЩЕ: Пет големи банки платиха стотици милиони, не спазили законите

Още: Златото започна седмицата с нова рекордна цена

Още: Еврото се държи странно спрямо долара

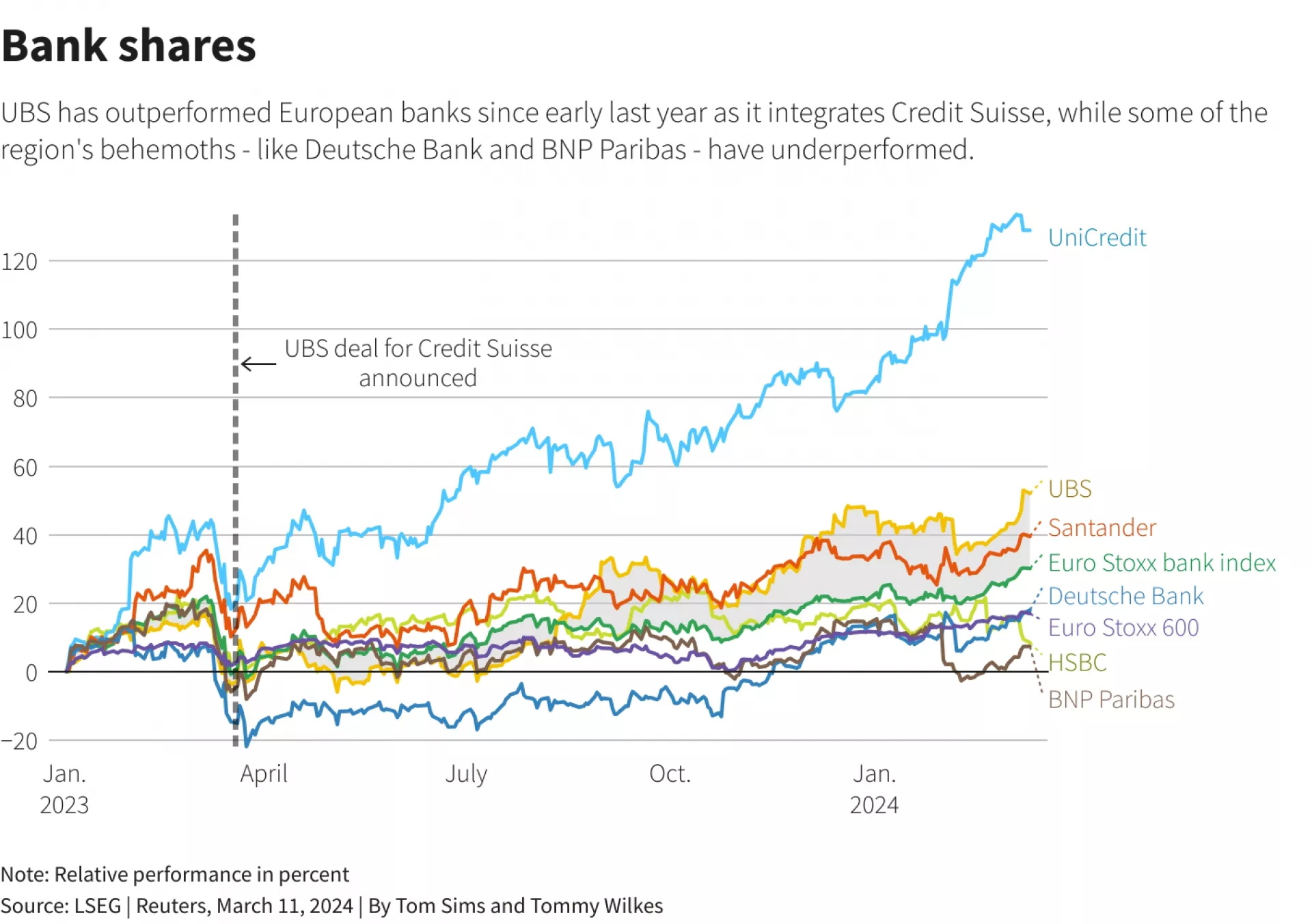

Поскъпване на акциите

Независими и обективни новини - Actualno.com ги представя и във Viber! Последвайте ни тук!

Още: Финансовият министър съобщи решението за великденските добавки на пенсионерите

Графика: Reuters

През март миналата година акциите на европейските банки поевтиняха рязко – цената на кницата на Deutsche Bank се понижи с повече от 1/5 за месеца, а европейският банков индекс записа най-лошия си месец от пандемията насам.

Още: Нов срив на борсите заради автомобилните мита на Тръмп

Още: Пак клонят към нула: Понижават се лихвите по депозитите

Оттогава цените на акциите се повишиха, като тази на UBS нарасна с 60%, а на италианската UniCredit – с почти 70%. Книжата на френската BNP Paribas и германската Deutsche Bank се представиха по-слабо, но все пак поскъпнаха.

Индексът STOXX Europe 600 Banks, проследващ банковия сектор в Европа, се повишава вече пет поредни месеца и е на най-високото си ниво от 2019 г.

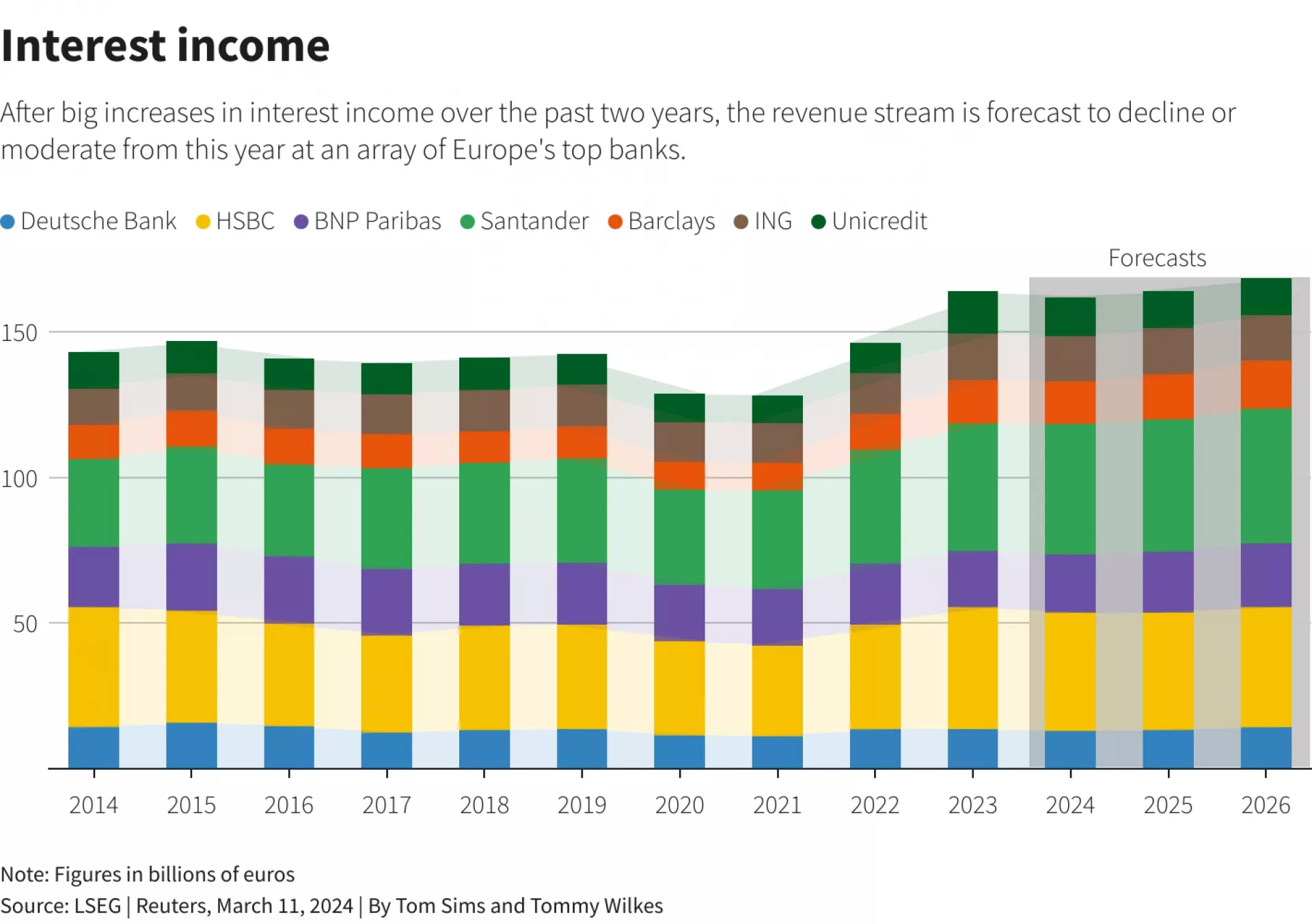

Увеличаване на печалбите

Графика: Reuters

Възстановяването се дължи на повишаването на рентабилността на банките, за което допринесоха най-вече по-високите лихвени проценти, които увеличиха нетния лихвен доход на банките – разликата между парите, които банките плащат по депозити, и тези, които печелят по кредити.

Банки като испанската Santander, UniCredit и британската NatWest отчетоха скок в печалбите поради по-висок нетни приходи от лихви. Много от тях разпределиха огромни дивиденти и организираха обратни изкупувания.

Въпреки това с достигането на върха на лихвените проценти анализаторите очакват печалбите да навлязат в плато, а след това да спаднат.

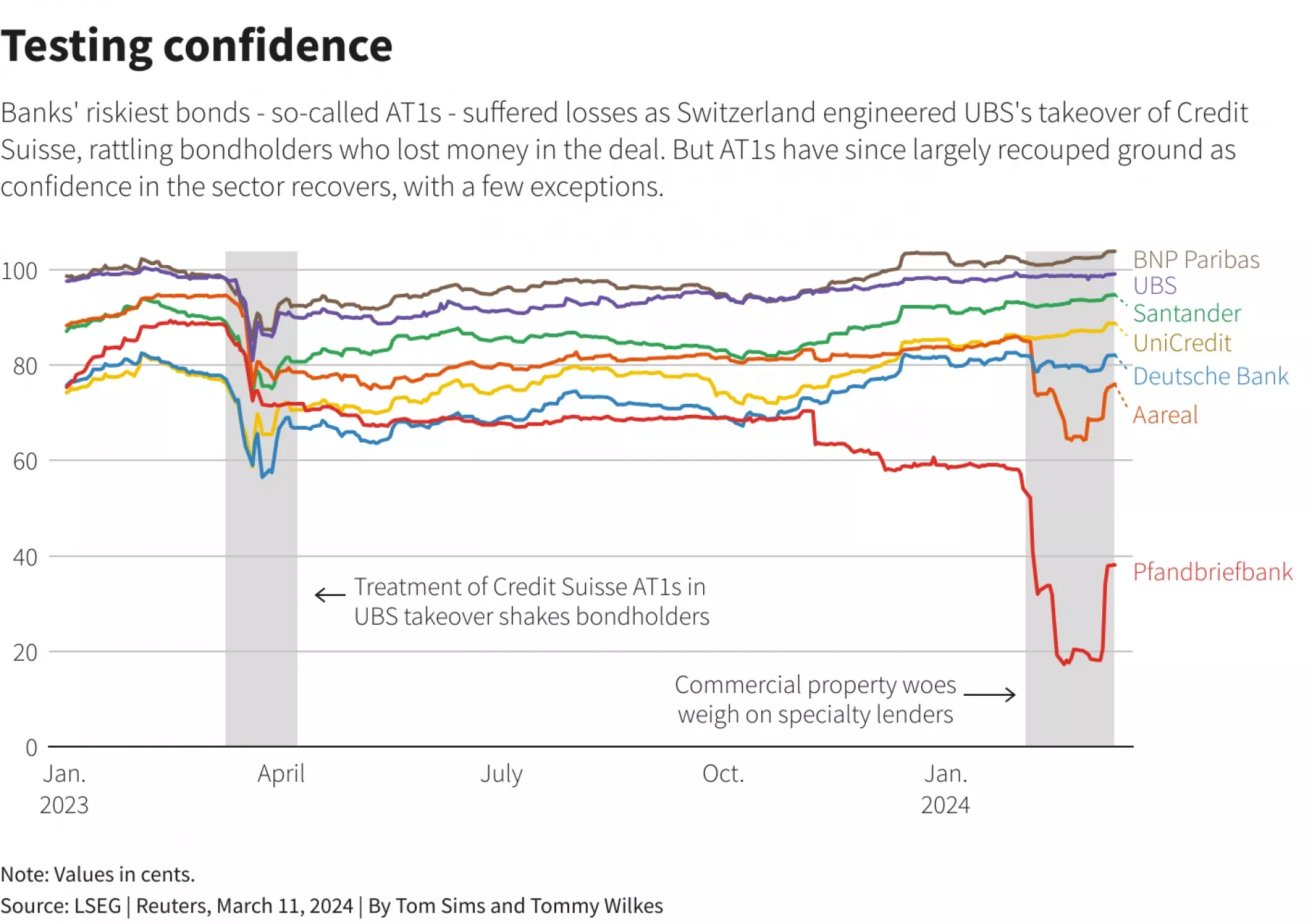

Възстановяване на облигациите AT1

Графика: Reuters

За облигациите AT1 се заговори, когато тези на Credit Suisse на стойност 16 млрд. швейцарски франка (18 млрд. долара) бяха отписани като част от спасяването на банката от UBS.

Цените на други банкови облигации от типа AT1 се понижиха, като в края на март миналата година някои паднаха под 80 и дори 60 цента от еврото. Оттогава насам AT1 облигациите на големите банки рязко се възстановиха.

ОЩЕ: Русия замрази активите на UBS и Credit Suisse

Опасенията относно експозицията към сектора на бизнес имотите обаче доведоха до нов спад на цените на някои специализирани облигации на германски банки през тази година, като най-силно засегнати бяха AT1 облигациите на Deutsche Pfandbriefbank и Aareal.

Слабост на пазара за бизнес имоти

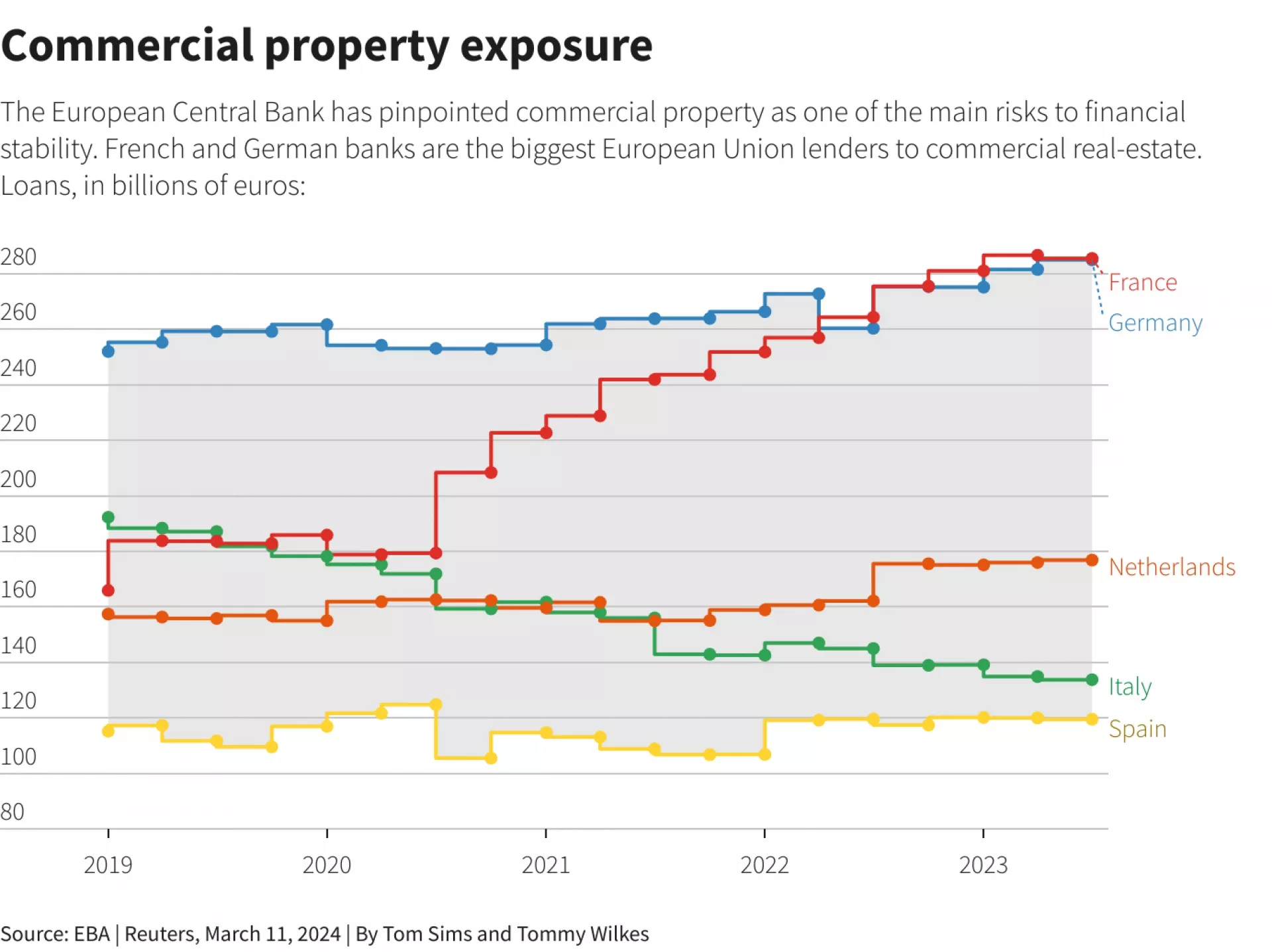

Графика: Reuters

Секторът на бизнес имотите е потенциално слабо място за банките, тъй като цените рязко се забавят, защото делът на незаетите площи се покачва, а по-високите разходи по заемите оказват натиск върху задлъжнелите строителни предприемачи.

Общо европейските банки имат експозиция в размер на 1,4 трлн. евро към бизнес имотите. По оценки на S&P Global общите активи на европейските банки, без Обединеното кралство, възлизат на близо 28 трлн. евро през миналата година.

Анализаторите на Morgan Stanley отчетоха този месец, че европейските банки са намалили експозицията си към бизнес имоти и могат да издържат на по-нататъшно понижение на цените, въпреки че някои отделни кредитори са по-изложени на риск.

Липсват сливания и придобивания

Графика: Reuters

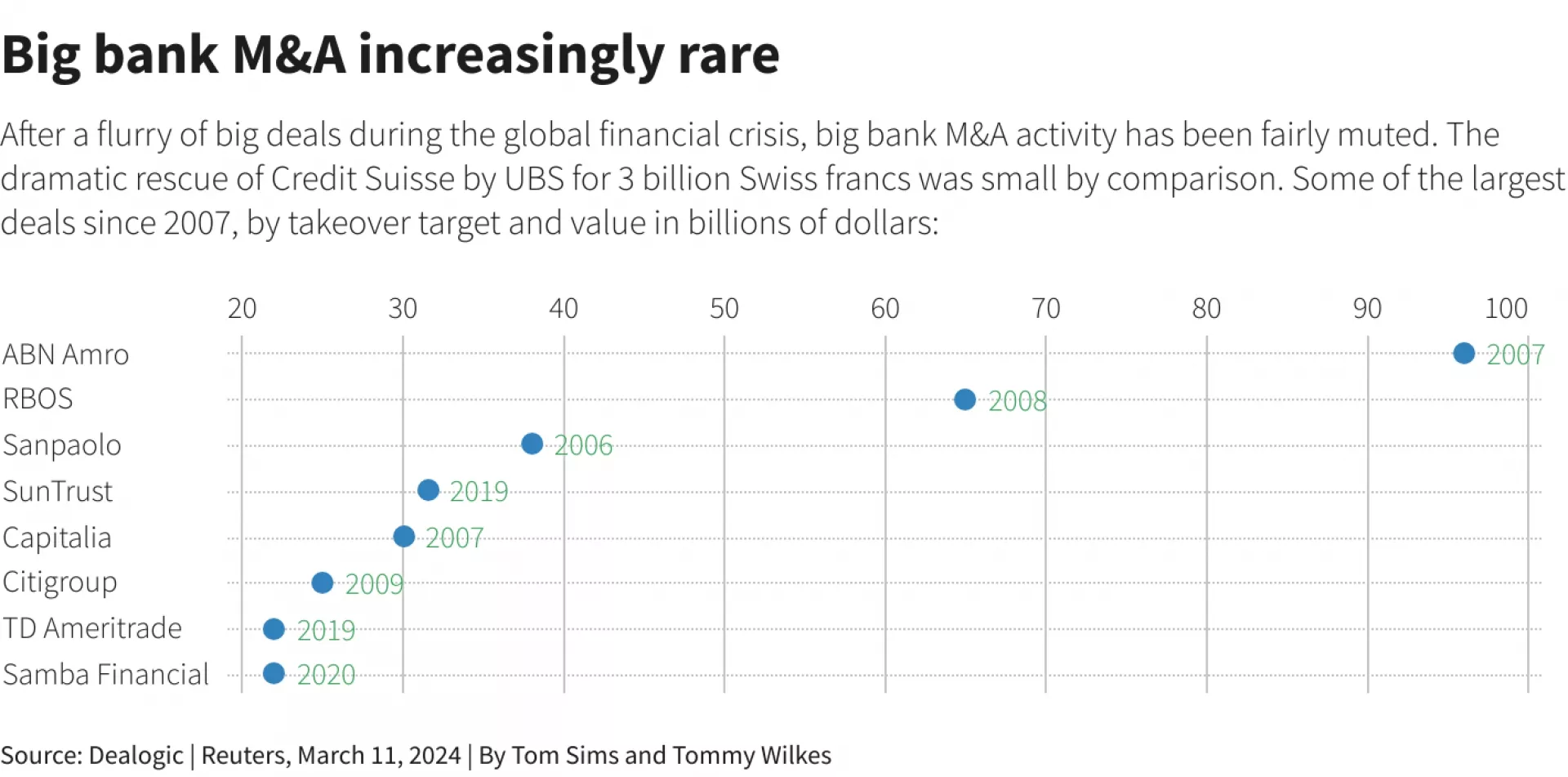

Придобиването на Credit Suisse от UBS е най-голямото банково сливане след финансовата криза от 2008 г., когато редица кредитори в Европа и САЩ бяха принудени да извършат спешни сливания.

Извън кризите големи сливания и придобивания на европейски банки почти не са осъществени, особено трансгранични сделки.

Според ръководители и инвеститори пречките пред сливанията са оставили европейските кредитори в по-нестабилно състояние от доминиращите американски конкуренти.